市场回顾:

本周(2025年12月1日-12月5日),A股主要指数反弹回升,但市场情绪整体趋于平淡,两融余额小幅回升,但沪深两市日均成交额缩量态势明显,市场活跃度再度收敛,投资者参与意愿仍处于低位。尽管全市场普遍出现技术性反弹,但力度有限;在短期风险有所缓释后,市场仍维持阶段性震荡格局。指数方面,重要指数多数收涨;其中,上证指数、深证成指、创业板指分别上涨0.35%、1.26%、1.86%。

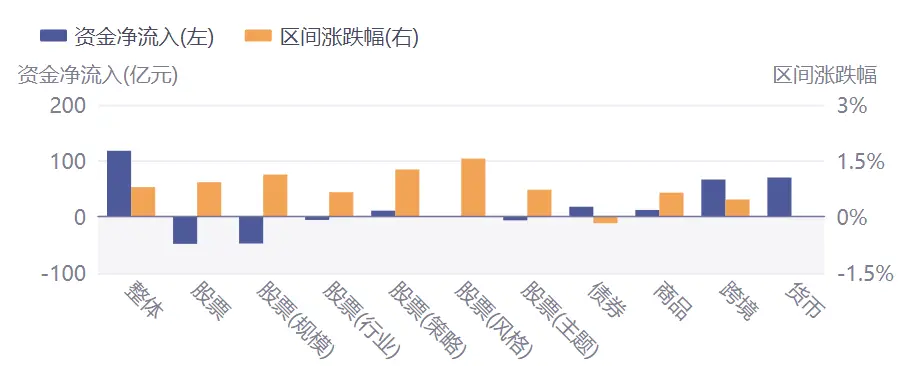

ETF方面,反弹呈现结构性特征。前期震荡整理的通信、电子等成长板块领涨,而石油石化、银行、煤炭等传统周期类行业表现相对疲弱,反映出投资者风险偏好略有修复,但仍以避险和轮动博弈为主,尚未形成明确主线。 从本周ETF走势看,全市场ETF平均涨幅幅0.79%,得益于前期调整的通信、电子等板块的估值修复,成长表现更为强势!股票(策略)ETF、股票(风格)ETF领跑市场,平均涨幅超1%,商品型ETF、跨境型ETF微涨。

ETF涨跌幅:

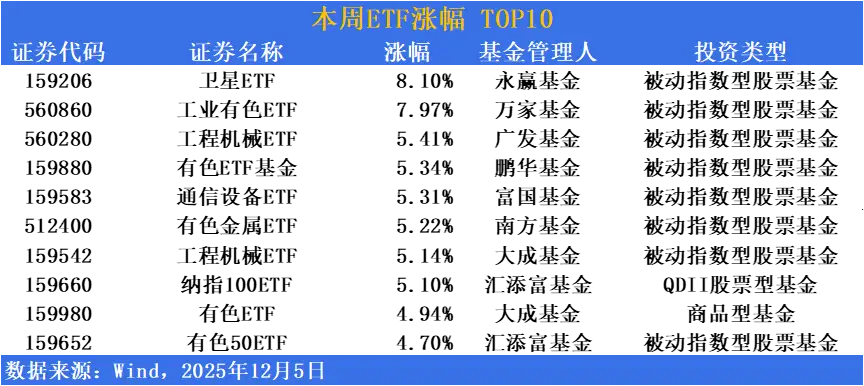

涨幅方面,铜、铝价格齐涨!有色相关ETF受益明显

美联储降息预期持续升温,铜铝价格小幅上涨,显示出较强的韧性。工业金属中,黑色金属冶炼已确立补库趋势,伴随价格降幅收窄,行业景气度有所修复。上游原料端正在逐步走出底部,表现得较为温和。整体来看,有色金属和工业金属行业整体仍处于温和修复阶段。工程、有色等相关ETF涨幅领先。工业有色ETF(560860)涨幅近8%;有色ETF基金(159880)、工程机械 ETF(560280)、工程器械ETF(159542)等多支产品涨超5%。

机构研报指出,长期来看,海外电力供应或带来电解铝停产风险,远期预期价格仍稳中有升,同时氧化铝价格持续疲软,电解铝企业的盈利能力有望继续提升。此外,新能源板块走强,推东锂金属走高。

华泰证券指出,供给方面,由于国内电解铝运行产能已接近天花板,未来供给增量将主要集中在海外,考虑印尼能源限制以及欧美产能复产进度缓慢,预期2025-2027年全球电解铝总供给同比增长2.27%/1.74%/3.31%。在全球制造业复苏背景下,预期2026年全球电解铝需求增速或约2.3%。预期全球原铝在2025-2027年供需缺口走扩,分别为-39.5/-88.5/-100.9万吨,2026年全球LME铝价有望上行至3200美金/吨以上。

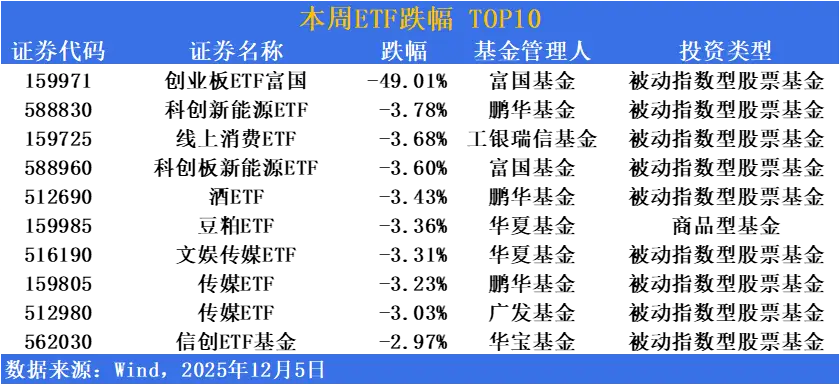

跌幅方面,10月财政支出回落,地产相关ETF表现平平

近期市场风格偏向科技、新能源等成长赛道,资金暂时从消费这类防御性板块流出,而白酒作为吃喝板块的“权重担当”,自然成为回调的重灾区。大消费板块的整体调整从2025年初就已显现。数据显示,年内酒类指数与零售指数成为少数下跌的板块,部分消费主题基金跌幅超过10%。反映在市场上,包括酒、传媒、线上消费等消费类ETF震荡持续。

值得注意的是,就在板块回调的同时,行业龙头贵州茅台传来了重磅消息。近期茅台召开临时股东大会,期间围绕“坚持高质量发展,创造可持续价值”和投资者深入交流,还通过了中期利润分配及回购股份等议案。这一系列动作,无疑给市场传递了积极信号:作为行业“定海神针”,茅台的发展战略没有变,对股东的回报承诺没有变。

有机构指出,当前消费板块估值“已处于合理偏低的水平”,但市场信心的恢复仍需时间。消费板块长期调整后已进入“越跌越安全”的阶段。“旧消费”如白酒、家电、乳业等传统消费板块,在宏观经济转暖、就业市场稳定、资产价格企稳的背景下,吸引力有望提升。这些行业竞争格局改善,龙头公司地位稳固,拥有良好的自由现金流和股息率。“新消费”则面临高景气度与高估值并存的局面。需要寻找真正具备“护城河”的投资标的。

资金趋势:

本期(2025年12月1日-12月4日),整体而言,增量资金进场意愿不足,场外资金仍处于观望状态,未形成有效进场动能。4000点关键关口附近,历史套牢盘形成的抛压不容忽视,直接制约指数上行空间。而市场结构分化显著,仅人工智能等少数主线持续走强,多数板块缺乏清晰的景气度支撑,权重与成长板块未能形成上涨共振。从数据上看,本期资金净虽流入117.72亿元。但其中以货币型ETF流入为主,股票型ETF本期净流出-48.43亿元。